13 की बजाय 37 रिटर्न, एक जुलाई से लागू होने वाली जीएसटी की अन्य चुनौतियां

अगर 1 जुलाई, 2017 से माल और सेवा कर (जीएसटी) लागू होता है तो केवल एक राज्य में परिचालन के साथ एक लघु-स्तरीय विनिर्माण कंपनी को कम से कम 37 रिटर्न फाइल करनी होगी। हम बता दें कि मौजूदा समय में 13 रिटर्न फाइल करनी पड़ती है। इंडियास्पेंड द्वारा किए गए विश्लेषण के अनुसार, इससे उद्योग, एकाउंट और बैंकों के लिए काम बढ़ेगा।

जीएसटी के लिए एक महीने से भी कम की समय सीमा है और ऐसा लगता है कि वित्त पेशेवर, बैंक और उद्योग ‘एक राष्ट्र-एक टैक्स’ लागू करने की चुनौतियों का सामना करने के लिए तैयार नहीं हैं। देश में ‘एक राष्ट्र—एक टैक्स’ लागू करने का विचार 13 वर्ष पहले शुरु किया गया था।

‘इन्स्टिटूट ऑफ चार्टर्ड एकाउंटेंट्स ऑफ इंडिया’ के पूर्व अध्यक्ष के. रघु ने इंडियास्पेंड से बात करते हुए बताया, “जीएसटी को स्वीकार करने के लिए पूरे पारिस्थितिकी तंत्र को बदलना होगा। इसे लागू करने के लिए एक आदर्श तिथि 1 सितंबर होगी। ”

237 बैंकों का प्रतिनिधित्व करने वाली संस्था द इंडियन बैंक्स एसोसिएशन ने एक संसदीय पैनल को सूचित किया है कि उनके सदस्य नए अप्रत्यक्ष कर व्यवस्था को लागू करने के लिए अभी तैयार नहीं हैं।

5 जून, 2017 को छपे इकोनॉमिक टाइम्स की इस रिपोर्ट के अनुसार, “अब सब कुछ ऑनलाइन होगा और उन्हें नियमित रूप से अपडेट करने की आवश्यकता होगी। एक व्यवसाय को प्रति राज्य, सालाना 37 रिटर्न फाइल करना होगा यानी प्रति माह तीन रिटर्न और एक वार्षिक रिटर्न। अगर कोई कंपनी एक से अधिक राज्यों में अपने कार्यालयों से व्यवसाय करता है, तो रिटर्न की संख्या उसी अनुसार बढ़ेगी। यदि किसी व्यवसायिक कंपनी का तीन राज्यों में कार्यालय है तो उसे प्रति वर्ष 111 रिटर्न फाइल करना होगा। ”

जीएसटी के तहत फाइल होने वाले रिटर्न के प्रकार

| Type Of Returns To Be Filed Under Goods & Services Tax | |||

|---|---|---|---|

RETURN FORM | WHAT TO FILE? | BY WHOM? | BY WHEN? |

GSTR-1 | Details of outward supplies of taxable goods and/or services effected | Registered Taxable Supplier | 10th of the next month |

GSTR-2 | Details of inward supplies of taxable goods and/or services effected claiming input tax credit. | Registered Taxable Recipient | 15th of the next month |

GSTR-3 | Monthly return on the basis of finalization of details of outward supplies and inward supplies along with the payment of amount of tax. | Registered Taxable Person | 20th of the next month |

GSTR-4 | Quarterly return for compounding taxable person. | Composition Supplier | 18th of the month succeeding quarter |

GSTR-5 | Return for Non-Resident foreign taxable person | Non-Resident Taxable Person | 20th of the next month |

GSTR-6 | Return for Input Service Distributor | Input Service Distributor | 13th of the next month |

GSTR-7 | Return for authorities deducting tax at source. | Tax Deductor | 10th of the next month |

GSTR-8 | Details of supplies effected through e-commerce operator and the amount of tax collected | E-commerce Operator/Tax Collector | 10th of the next month |

GSTR-9 | Annual Return | Registered Taxable Person | 31st December of next financial year |

GSTR-10 | Final Return | Taxable person whose registration has been surrendered or cancelled. | Within three months of the date of cancellation or date of cancellation order, whichever is later. |

GSTR-11 | Details of inward supplies to be furnished by a person having UIN | Person having UIN and claiming refund | 28th of the month following the month for which statement is filed |

Source: K Raghu & Co

सरकार ने चार तरह के कर दर के लिए जीएसटी की घोषणा की है – 5 फीसदी, 12 फीसदी, 18 फीसदी और 28 फीसदी। इसके साथ ही उद्योग को इसे अमल में लाने के लिए चुनौतियों का सामना करना होगा। इन चुनौतियों में सिस्टम अपग्रेड, मानवशक्ति प्रशिक्षण और नए करों को समझना शामिल है। बिक्री या खरीद, प्रत्येक लेन-देन का पहले भुगतान किए गए टैक्स से लाभ उठाने के लिए अब ऑनलाइन रिकॉर्ड करना होगा।

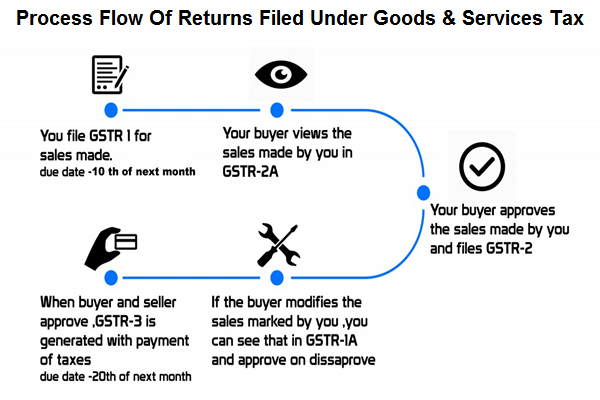

जीएसटी के तहत फाइल किए गए रिटर्न की प्रक्रिया

Source: K Raghu & Co

केंद्रीय और राज्य जीएसटी और संघवाद की चुनौतियां

भारत केंद्र और राज्य के साथ आम कर आधार पर दोहरी जीएसटी लागू कर रहा है। अप्रत्यक्ष करों का केंद्रीय निकाय ‘सेंट्रल बोर्ड ऑफ एक्साइज एंड कस्टम्स’ (सीबीईसी) द्वारा प्रकाशित अक्सर पूछे जाने वाले प्रश्नों की इस सूची के अनुसार, "केंद्र द्वारा वस्तुओं और / या सेवाओं की अंतराल आपूर्ति पर लगाए जाने वाले जीएसटी को केंद्रीय जीएसटी (सीजीएसटी) कहा जाएगा और राज्यों द्वारा लगाए जाने वाले राज्य जीएसटी (एसजीएसटी) कहा जाएगा।"

सीबीईसी एफएक्यू कहती है, “इसी तरह, इंटीग्रेटेड जीएसटी (आईजीएसटी) माल और सेवाओं की हर अंतरराज्यीय आपूर्ति पर केंद्र द्वारा लगाया और प्रशासित किया जाएगा। ”

दोहरी जीएसटी राजकोषीय संघवाद की संवैधानिक आवश्यकता का पालन करता है, चूंकि केंद्र और राज्य दोनों के पास टैक्स लगाने और एकत्र करने की शक्तियां हैं।

सीबीईसी एफएक्यू के अनुसार, “छूट वाले सामान और सेवाओं को छोड़कर, माल और सेवाओं की आपूर्ति के हर लेन-देन पर केंद्रीय जीएसटी और राज्य जीएसटी एक साथ लगाए जाएंगे। ”24 राज्यों ने राज्य जीएसटी अधिनियम पारित किए हैं, लेकिन सात राज्यों ने अब तक नहीं किया हैं।

24 States passes State GST Act while 7 States viz. Meghalaya,Punjab,Tamil Nadu,Kerala,Karnataka,J&K & West Bengal yet to pass the SGST ACT.

— Ministry of Finance (@FinMinIndia) June 5, 2017

जीएसटी की जटिलताओं को समझना आसान नहीं

जबकि देश के भीतर आपूर्तिकर्ता और ग्राहक का स्थान सीजीएसटी के प्रयोजन के लिए बेकार है, एसजीएसटी पर तब ही शुल्क लिया जाएगा, जब सप्लायर और ग्राहक राज्य के भीतर हों।

सरकार द्वारा प्रकाशित एफएक्यू का एक उदाहरण देखें। मान लीजिए कि सीजीएसटी की दर 10 प्रतिशत और एसजीएसटी की दर 10 प्रतिशत है। जब उत्तर प्रदेश में स्टील का एक थोक व्यापारी एक निर्माण कंपनी को स्टील की सलाखों और छड़ों की आपूर्ति करता है जो उसी राज्य के भीतर स्थित है; मान लें कि 100 रूपये में, डीलर 10 रूपये का सीजीएसटी और 10 रूपये का एसजीएसटी माल के मूल दाम में जोड़कर वसूल करेगा। उस सी.जी.एस.टी. की रकम केंद्र सरकार के खाते में जमा करनी है, जबकि एसजीएसटी के हिस्से की राशि संबंधित राज्य सरकार के खाते जमा करना आवश्यक होगा। जाहिर है, कि उसे वास्तव में 20 रुपये (10$10 रुपये) नकद राशि में जमा करना आवश्यक नहीं होगा, क्योंकि वह इस दायित्व को अपनी खरीद पर भुगतान किये गये सीजीएसटी. या एसजीएसटी के (इनपुट, कहते हैं) के विरूद्ध समायोजित करने का हकदार होगा।

यह वह जगह है जहां इसे अमल में लाने में चुनौतियां उत्पन्न होती हैं, जैसा कि पूर्व आईसीएआई के अध्यक्ष के.रघु कहते हैं। खरीदार और विक्रेताओं के हर चालान को जीएसटी सिस्टम में सही ढंग से दर्ज किया जाना चाहिए।

रघु कहते हैं, “ज्यादातर छोटी इकाइयों में आज ऐसी प्रणाली है, जहां एकाउंटेंट महीने में एक बार आता है, वाउचर बनाता है और टैक्स के लिए जानकारी का विवरण देता है। अब यह संभव नहीं है, क्योंकि हम ऑनलाइन की ओर जा रहे हैं और समय के साथ चल रहे हैं, इसे करने में ज्यादा लोगों की जरूरत होगी। ”

रघु आगे कहते हैं, “वित्त उद्योग अपने पेशेवरों को प्रशिक्षण देने के लिए तैयार है।” रघु ने अगले 5-6 वर्षों में कई तरह को रोजगार के अवसरों की संभावना जताई है। लेकिन उनका मानना है कि इस सिस्टम को सुचारू रूप से चलने में कम से कम 12 से 18 महीने का समय लगेगा।

वह कहते हैं, "मैं आने वाले वर्षों में अप्रत्यक्ष करों के लिए प्रशिक्षित सीए और अन्य वित्त पेशेवरों के लिए अपार संभावनाएं देख रहा हूं।"

उद्योग और सेवा क्षेत्र अभी तैयार नहीं?

भारत के उद्योग और उसके बैंकिंग सिस्टम को अपनी कार्य प्रणाली बदलनी होगी। कर्मियों को प्रशिक्षित करना होगा और नई कर प्रणाली के लिए अतिरिक्त कार्यभार को स्वीकार करना होगा।बैंकिंग सेक्टर ने स्पष्ट रूप से कहा है कि वह अभी तक तैयार नहीं है। उद्योग सेक्टर दुविधा में है। ‘टैली सॉल्यूशंस’ के प्रबंध निदेशक भारत गोयनका ने 5 जून, 2017 को ‘द इकनॉमिक टाइम्स’ में कहा है, “लगभग 50 फीसदी भारतीय कारोबारी जीएसटी में आने वाले परिवर्तनों से अवगत नहीं हैं।”

टैली अकाउंटिंग सॉफ्टवेयर व्यापक रूप से भारतीय कंपनियों द्वारा उपयोग किया जाता है। ‘द इकोनॉमिक टाइम्स’ की रिपोर्ट के अनुसार, कंपनी जीएसटी नियमों को अंतिम रूप देने के लिए इंतजार कर रही है, ताकि वह भारतीय कंपनियों के लिए अपने जीएसटी सॉफ्टवेयर निकाल सके।

‘फेडरेशन ऑफ द इंडियन चैम्बर्स ऑफ कॉमर्स एंड इंडस्ट्री’ (एफआईसीसीआई) के एक वरिष्ठ अधिकारी ने नाम न छापने की शर्त पर बताया कि “जीएसटी अब एक हकीकत है और उद्योग इसे अपनाने की कोशिश कर रहा है। उन्होंने कहा कि फिक्की उद्योगों के बीच जागरूकता सत्र आयोजित कर रहा है ताकि वे नई संरचना को समझ सके।”

औद्योगिक क्षेत्र विशेषकर सेवा क्षेत्र टैक्स दरों, प्रक्रियाओं और सिस्टम को व्यवस्थित करने के लिए समय सीमा पर अधिक स्पष्टता के लिए इंतजार कर रहे हैं।

गोवा में संचालित एक समुद्री सेवा प्रदाता ने नाम न छापने की शर्त पर इंडियास्पेंड से बताया कि, “एक चीज जो हमें अब भी नहीं पता है वह यह कि हम किस कर स्लैब में आते हैं। हालांकि यह अच्छा है कि कर प्रणाली सुगम हो जाएंगी और हमें एक्साइज, सर्विस टैक्स और वैल्यू एड कर जैसे कई कर भुगतानों से निपटना नहीं होगा। लेकिन हम अभी भी नहीं जानते है कि इसमें कितना वक्त लगेगा। "

यह लेख मूलत: अंग्रेजी में 10 जून 2017 को indiaspend.com पर प्रकाशित हुआ है।

हम फीडबैक का स्वागत करते हैं। हमसे respond@indiaspend.org पर संपर्क किया जा सकता है। हम भाषा और व्याकरण के लिए प्रतिक्रियाओं को संपादित करने का अधिकार रखते हैं।

__________________________________________________________________

"क्या आपको यह लेख पसंद आया ?" Indiaspend.com एक गैर लाभकारी संस्था है, और हम अपने इस जनहित पत्रकारिता प्रयासों की सफलता के लिए आप जैसे पाठकों पर निर्भर करते हैं। कृपया अपना अनुदान दें :